Wofür wir stehen

Mehr über NemetschekDigitalisierung

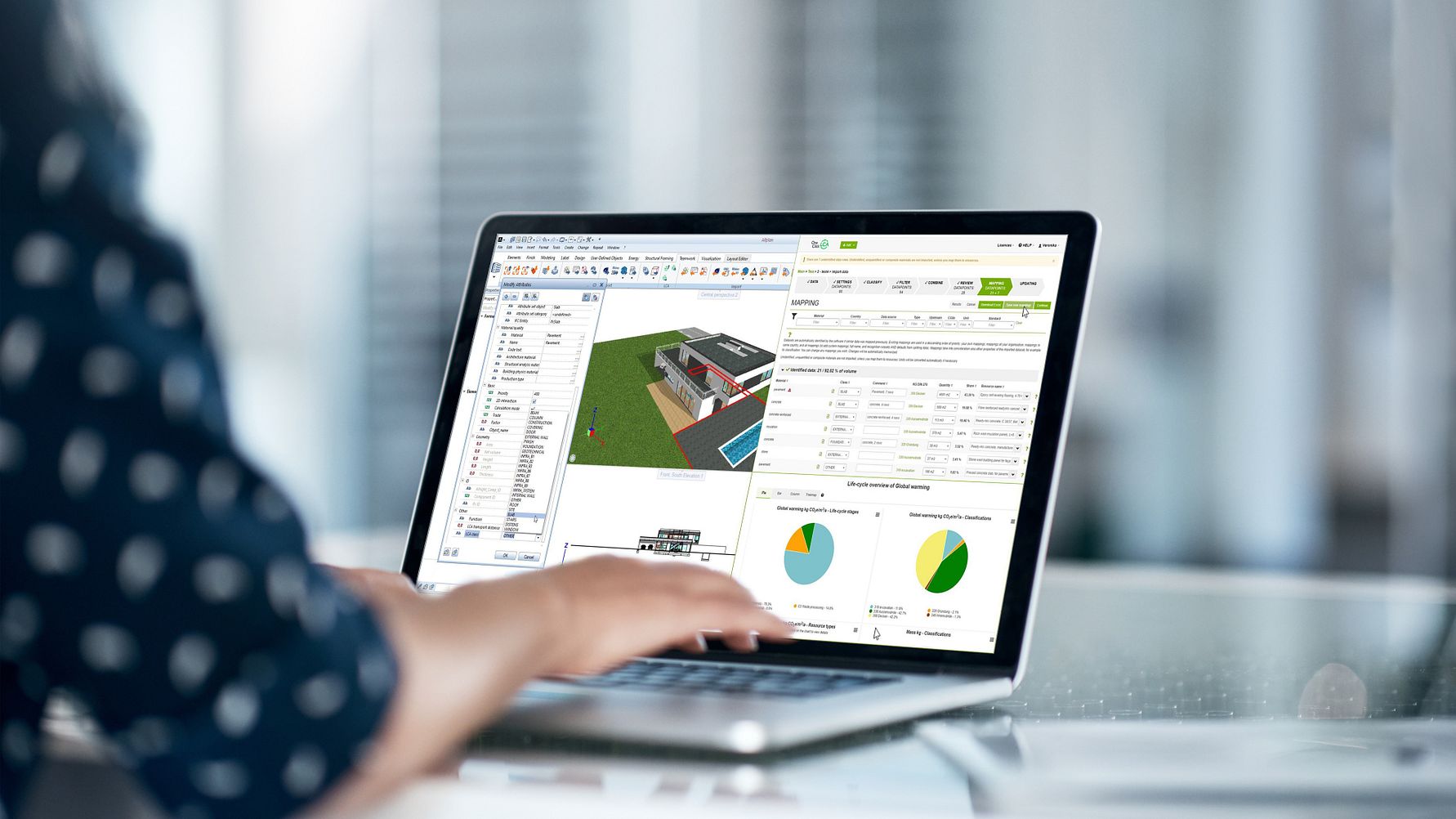

Wir treiben die digitale Transformation in der Architektur-, Ingenieurs-, Bau- und Gebäudeverwaltungs-Branche (AEC/O-Branche) voran, indem wir allen Nutzenden in jeder Phase des Lebenszyklus von Gebäuden erstklassige Softwarelösungen zur Verfügung stellen.

Offene Standards

Wir setzen uns für offene Industriestandards & OPEN BIM ein, um sicherzustellen, dass unsere Kund*innen stets die besten Softwarelösungen für ihre individuellen Bedürfnisse einsetzen können.

Kundenorientierung

Unsere einzigartige Struktur ermöglicht starkes Unternehmertum und Innovationskraft unter einem Dach. Dank unseren industrienahen Entwickler*innen, stehen die Bedürfnisse und Herausforderungen unserer Kund*innen dabei immer im Mittelpunkt.

A

A  E

E  C

C  O

O